Украина теряет металлургию

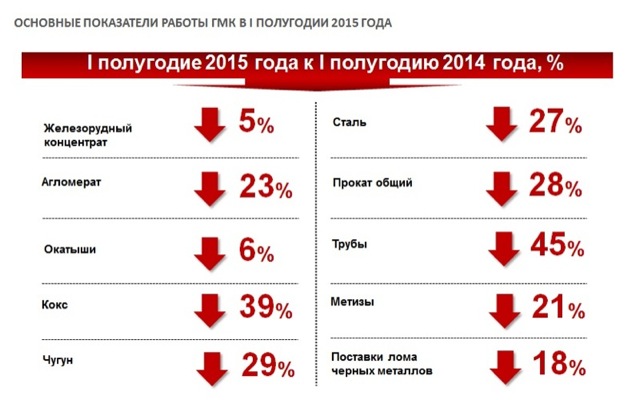

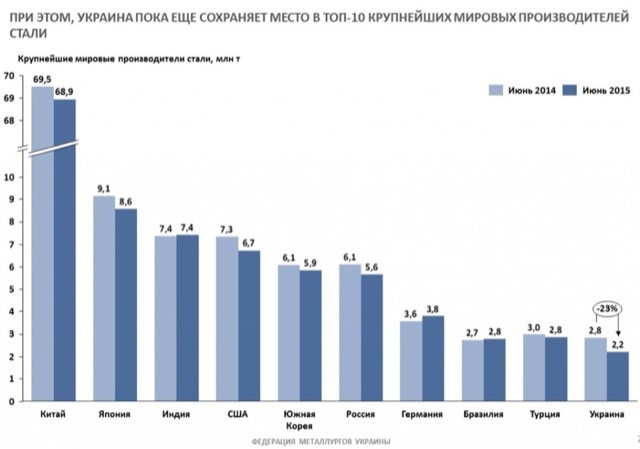

По стали производство упало на 27%, по железорудному агломерату – на 23%, по метизам – на 21%, по трубам падение составило целых 45%. Кроме того, несмотря на девальвацию гривны, которая помогла отечественным производителям при экспортных продажах, наши предприятия продолжают вытесняться с экспортных рынков СНГ и Азии. Это происходит из-за ужесточения конкуренции со стороны крупных игроков и проводимой отдельными странами-потребителями политики импортозамещения.

Почему происходит падение?

Такое значительное падение отраслевых производственных показателей во многом связано также и с тем фактом, что в связи с общим спадом промышленного производства и военных действий на Донбассе, и без того узкий внутренний рынок металлопотребления еще больше сократился.

Кроме того, во всех ведущих мировых экономиках, (США, страны ЕС и БРИК) замедлился экономический рост. Из-за этого сократилось потребление стали, и, как следствие, потребление железорудного сырья. Эти факторы негативно влияют на показатели работы наших предприятий ГМК.

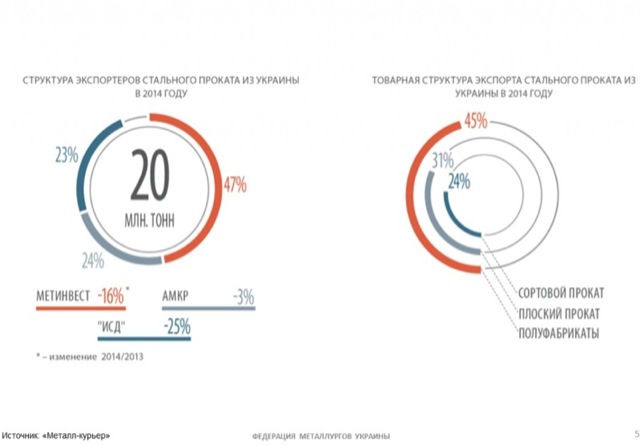

География украинского экспорта за последние годы существенно не изменилась. Важную роль для нас продолжает играть Китай, который из-за замедления своего развития впервые с 1995 года снизил потребление стальной продукции. На втором месте – рынки стран Северной Африки и Ближнего Востока. На третье место по объему экспорта опустились страны СНГ, которые раньше занимали второе место. За последний год отгрузки на этом направлении сократились более чем на треть. В том числе поставки в Россию в 2014 году составили около 2 млн. тонн, что на 34% ниже уровня 2013 года.

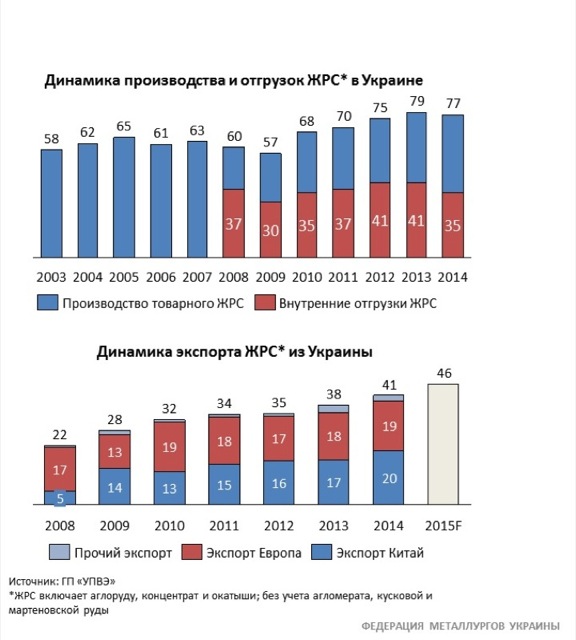

Что происходит на рынке железорудного сырья?

В последние годы собственники украинских железорудных предприятий активно инвестировали в расширение мощностей, модернизацию и развитие сетей сбыта, что позволило значительно увеличить сбыт железорудного сырья, в отличие от реализации металлопродукции. И это происходит даже на фоне крайне низких цен на железорудное сырье. В то время как производство стали в Украине значительно упало, производство товарного ЖРС выросло, обеспечив стабильные валютные поступления в страну даже в условиях кризиса.

Что с возвратом НДС?

При этом общая задолженность государства перед предприятиями горнометаллургического комплекса по возмещению НДС на начало июля 2015 года составила 8 млрд грн, в том числе по металлургическим предприятиям – 6, 4 млрд грн. К сожалению, каждый месяц задолженность возрастает на сумму до 1 млрд грн.

Чего ждать в ближайшее время?

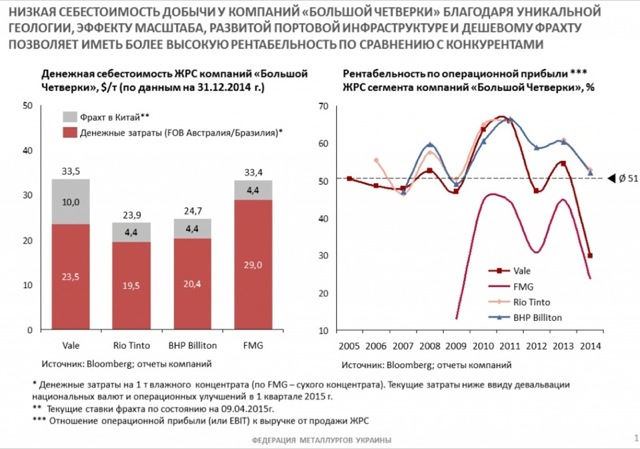

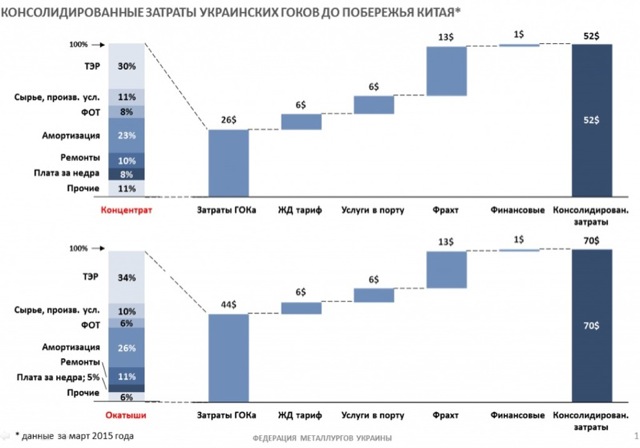

По прогнозам ведущих мировых рейтинговых агентств на начало года, средние цены на железорудное сырье на 2015 год будут на уровне 59 долларов за тонну концентрата с 62% содержанием железа. Но мы наблюдаем, что эти прогнозы уже не оправдались. Для Украины это может означать потерю рынков сбыта из-за невозможности конкурировать с лидерами рынка.

Для сохранения отрасли промышленная политика государства должна быть построена на следующих принципах:

- Гарантирование прав собственности на приобретенные ранее активы в ГМК.

- Развитие внутреннего рынка металлопотребления.

- Своевременное и в полном объеме возмещение НДС.

- Содействие доступу участников отрасли к внешнему финансированию.

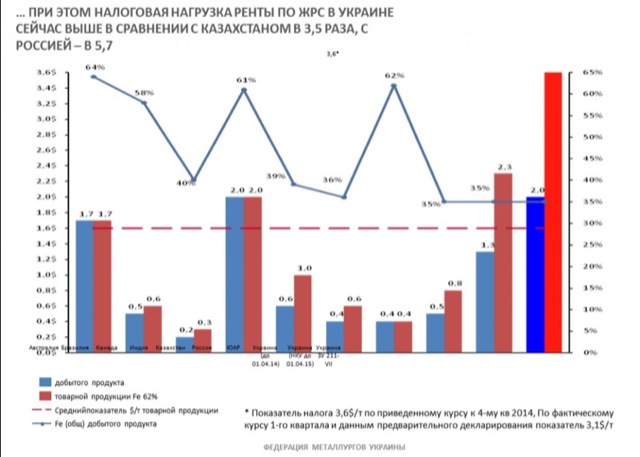

- Снижение ставок рентной платы за добычу ЖРС до уровня основных конкурентов.

- Экономически обоснованный уровень грузовых жд-тарифов.

- Экономически обоснованный уровень портовых сборов.

- Восстановление поврежденной транспортной инфраструктуры.

- Приоритетное обеспечение отечественной металлургии ломом черных металлов.

- Гармонизация технических регламентов со стандартами ЕС.

- Экологическая политика с учетом реальных возможностей предприятий.

- Изменение подходов и повышение уровня профессионального образования в ГМК.

Автор: Председатель совета Федерации металлургов Украины Сергей Беленький

Gorod`ской дозор | Обсудите тему на форумах | Разместить объявление

Другие новости раздела:

|

Gorod`ской дозор |

|

Фоторепортажи и галереи |

|

Видео |

|

Интервью |

|

Блоги |

| Новости компаний | |

| Сообщить новость! | |

|

Погода |

| Архив новостей | |

• Пенсія не нижче 6000 гривень: міністр соцполітики розкрив деталі майбутньої реформи (8)

• У Дніпрі патрульні перевіряють стан, наявність номерних знаків та їхню відповідність транспортним засобам (7)

• В Раді вирішили взятися за рієлторів: що планують змінити (7)

• Директорка лікарні з Дніпра отримала штраф за хабарництво (5)

• Кінець радянській «черзі на квартиру»: в Україні запрацює нова житлова система (4)

• Поліція затримала військових ТЦК за підозрою у завданні смертельних травм дніпрянину: що розповіли рідні померлого (4)

• У Кривому Розі діти катували котика та скинули з 8-го поверху: деталі гучного скандалу (4)

• У Дніпрі запровадили єдиний короткий номер гарячої лінії міста — 1530 (3)

• $600.000 витратила родина глави Лівобережної прокуратури Дніпра «на Буковель» (3)

* - за 7 днів | за 30 днів | Докладніше

Все права защищены. Использование материалов сайта возможно только с разрешения владельца.

15

15

СБУ предостерегает: враг активизировал попытки вербовки украинцев «под чужим флагом»

СБУ предостерегает: враг активизировал попытки вербовки украинцев «под чужим флагом» Энергопомощь для ФЛП: ОВА анонсирует очередную встречу с бизнесом

Энергопомощь для ФЛП: ОВА анонсирует очередную встречу с бизнесом Враг пытается завербовать украинцев для регистрации российских терминалов Starlink. СБУ призывает граждан быть бдительными

Враг пытается завербовать украинцев для регистрации российских терминалов Starlink. СБУ призывает граждан быть бдительными В Днепре распространяется новый вид мошенничества с флешками

В Днепре распространяется новый вид мошенничества с флешками Карта укрытий в Днепре доступна в приложении єДніпро

Карта укрытий в Днепре доступна в приложении єДніпро 112 Ukraine и «Крылья» - альтернативные способы вызова экстренных служб

112 Ukraine и «Крылья» - альтернативные способы вызова экстренных служб Ідеї для романтичного Дня закоханих у Дніпрі (афіша)

Ідеї для романтичного Дня закоханих у Дніпрі (афіша) Дніпрян запрошують на виставку фіалок

Дніпрян запрошують на виставку фіалок Предпринимателям области разъяснят нюансы программы льготного кредитования на энергооборудование: как присоединиться к встрече

Предпринимателям области разъяснят нюансы программы льготного кредитования на энергооборудование: как присоединиться к встрече Украинцам напомнили о необходимости регистрировать терминалы Starlink

Украинцам напомнили о необходимости регистрировать терминалы Starlink